현재 암호화폐 과세 방안이 정립하지 않았지만 법인이 암호화폐를 매매해 얻은 수익은 법인세 과세 대상이 될 수 있다는 분석이 나왔다. 이와 함께 개인이 암호화폐를 상속이나 증여에 이용할 경우 현행 법령으로도 상속세 등을 과세할 수 있다는 해석도 나왔다.

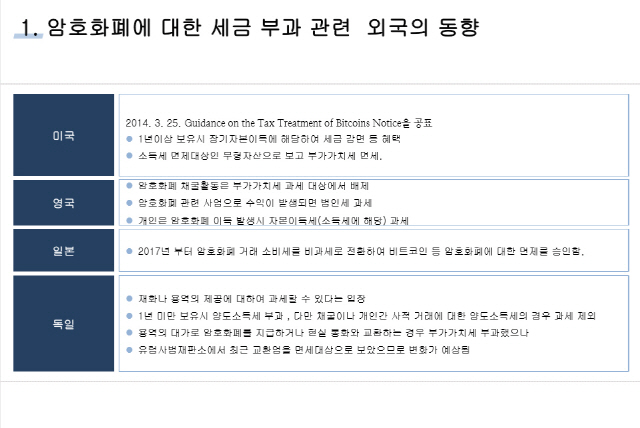

한서희 법무법인 바른 변호사는 30일 서울 서초구 드림플러스 강남에서 열린 ‘암호화폐 회계처리와 세금’을 주제로 열린 ‘제2회 디센터 콜로키움 행사’에서 “아직 암호화폐에 대한 구체적인 입법이 기준이 없어 암호화폐 과세에 추상적 논의만 이뤄지고 있다”며 “미국, 독일 등은 이미 관련법을 통해 암호화폐에 대한 세금을 부과하고 있다”고 설명했다.

한 변호사는 현재 암호화폐 과세를 △현행법상 부가가치세 과세 가능성 △암호화폐의 소득과세 부과 문제(법인세) △ 암호화폐의 소득과세 부과 문제 △암호화폐의 상속세 및 증여세 부과 문제 등 크게 네가지로 짚었다. 한 변호사는 우선 법인세 부과에 따르는 문제를 설명했다. 그는 “법인세법은 법인의 과세 대상 소득을 포괄적으로 규정하고 있어 법인이 이익을 창출하면 그 수익에 대해 법인세를 부담하게 돼있다”면서 “내국법인이 암호화페 채굴업이나 매매 중개업 등 암호화폐와 관련된 사업에서 얻은 수익은 과세대상에 해당한다”고 봤다. 법인이 투자 목적으로 암호화폐를 매매해 얻은 수익도 과세대상에 포함된다는 것이다. 또 최근 통계청이 고시한 ‘한국표준산업분류’에 따라 소득 과세대상을 규정함에 따라 소득세 과세 대상이 될 가능성이 높다고도 점쳤다.

부가가치세 과세와 관련해서는 “암호화폐를 지급수단으로 보면 암호화폐를 법정통화로 바꾸는 행위가 부가가치세 과세대상인 재화의 공급에 해당하지 않는다”면서도 “암호화폐를 지급수단이 아닌 재산적 가치가 있는 권리라고 보면 과세대상”이라고 설명했다. 결국, 정부가 암호화폐를 ‘지급수단으로 보느냐, 아니냐’에 따라 부가가치세 과세 여부가 정해진다는 의미다.

암호화폐 상속·증여 세금에 대해서도 언급했다. 한 변호사는 “상속세 및 증여세법은 과세대상을 폭넓게 규정하고 있어 암호화폐 상속이나 증여는 현행 상속세 및 증여세법에서도 과세대상에 해당한다”고 봤다. 다만 “암호화폐 가격 변동성이 커 상속 또는 증여 시점에 따라 매겨지는 세금부담이 크게 달라질 수 있다”며 “비밀키 증명 등 암호화폐의 상속 및 증여 여부를 파악하는데 현실적인 한계가 있다”고 지적했다.

한 변호사는 “암호화폐는 거래를 매개하는 기능과 동시에 자산의 성격을 동시에 지니고 있어 어느 한 성격만을 선택해 세법을 적용하기 힘들다는 과세상의 난점이 있다”며 “(그럼에도)암호화폐 과세방안을 마련해 조속히 입법해야 한다”고 촉구했다.

/신은동기자 edshin@decenter.kr

- 신은동 기자

![[단독] 원화 스테이블코인 '은행·테크 연합군' 먼저 허용](https://newsimg.sedaily.com/2026/01/05/2K76OYC7PZ_6_s.png)

![[단독]원화코인 안정성에 방점…거래소 해킹땐 매출액 10% 과징금](https://newsimg.sedaily.com/2026/01/05/2K76PLTEBG_2_s.jpg)

![비트코인 9만1000달러 안착…투자심리 3달만에 '중립' 전환 [디센터 시황]](https://newsimg.sedaily.com/2026/01/05/2K76N550Z6_1_s.png)

![비트코인 아냐…한국인이 가장 사랑한 '이 코인'은 [코주부]](https://newsimg.sedaily.com/2026/01/02/2K75A56SQI_3_s.jpg)

![비트코인 8만8천달러 박스권…"연말 반등" vs "추가 조정" [디센터 시황]](https://newsimg.sedaily.com/2025/12/22/2H1TU3YMBP_1_s.png)

![비트코인 8만 7000달러대 강세…리밸런싱 수요 주목[디센터 시황]](https://newsimg.sedaily.com/2025/12/17/2H1RJLO6GV_1_s.png)